安全配资 2024 年最吊诡的事情,银行竟然是最强的

作者 | 青城桢楠

2024年,金融圈最怪的事情是什么?

银行业到底是好,是坏,很难搞得清楚。世界越来越割裂,这一点在银行身上尤为明显。

单看股市,银行板块好得不要不要的。在A股如此弱势的情况下,银行板块愣是创造18%以上的涨幅,独领风骚。

低调的工行等宇宙行们,几乎每天都在挑战新高,眼前除了天空,别无他物。如果说长江电力是股市神话,2024年银行板块就是股市传说。

就在银行股牛哄哄上涨的时候,但在舆论端,在媒体眼中,银行业隔三差五就会迎来利空,净息差不行了,理财产品卖不动了,房地产还贷潮了……让人感觉银行业这个庞然大物,明显虚胖,胖到发慌,虚到水肿。

一个实体,两种面貌,到底是谁错了?

A股最强,外资狂买

打开任何一款股票软件,按照板块排行2024年银行一直高高在上。

A股的世界里有个规律,越是低调的走势,越是波澜壮阔,尽人皆知的地方,大抵互道三字经。

从资金面上看,银行板块的阵容当真豪华,买入的都是最稀缺的力量。汇金等国家队自不必说,每次托底救市,银行板块几乎是必拉的。

据机构统计,2023年10月到2024年4月,汇金增持四大行超过80亿,四大行都是公开披露汇金增持。

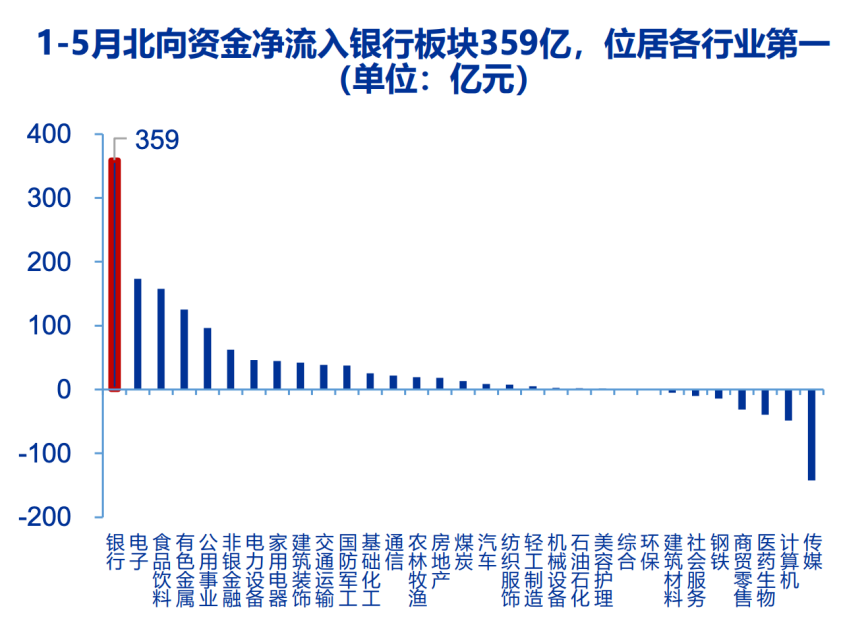

国家队之外,另一股重要的力量是外资。在外资不断抽离的情况下,银行板块吸引外资的能力让人刮目相看。据申万宏源统计,2024年前5个月,外资净买入银行板块359亿,高居所有板块之首。

东方财富数据显示,最近两个月,北上资金进一步增持78亿,增持规模仅次于电力和电子设备。

我们此前专门写过很多次文章,分析外资的“指导”意义。外资对银行股的影响力可臻化境。

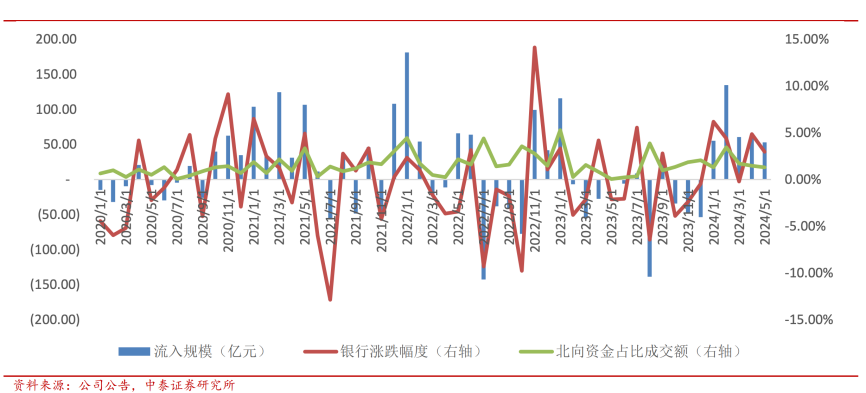

6月份,中泰证券有个研报,给出北向资金和银行股涨跌之间的关系,据中泰的测算,相关性高达66.2%,非常高。

7月22日,中银量化从资金面的角度,分析了银行板块和北向资金之间的关系。他们给出的结论是:银行板块受北向资金主导。

说来也奇怪,当北向和国内资金有分歧的时候,结果往往是内资跟着北向走。

银行板块也不例外。

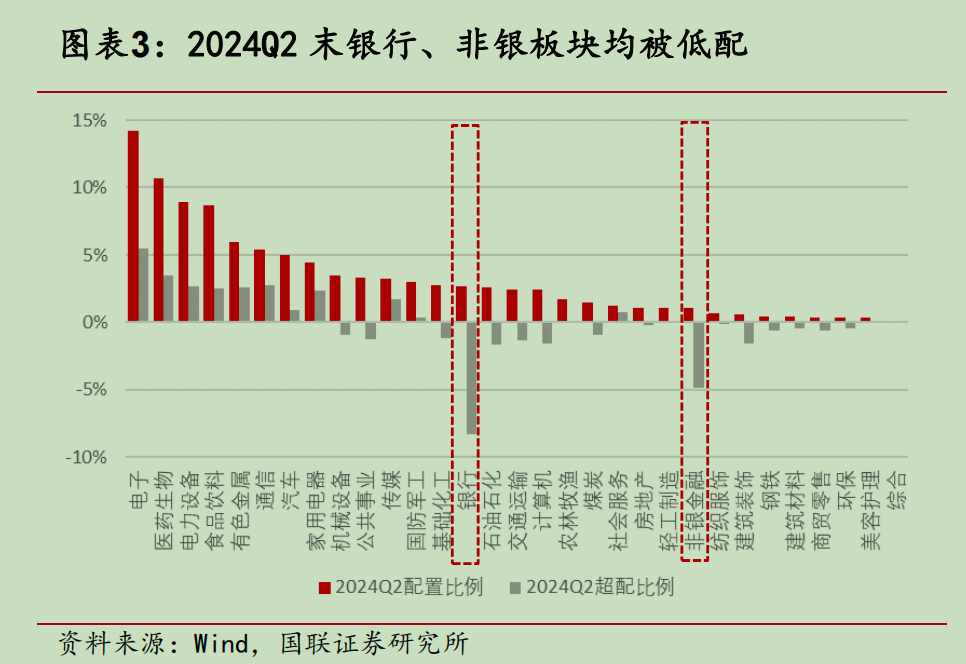

在北向资金主导银行板块一段时间之后,基金开始跟着买入银行。据国联证券统计,截至2024年二季度,国有行的基金重仓比例,环比增长0.21%,提高到0.9%。

尽管内资持有银行有所增长,但超配比例仍然是所有板块里最低的。这意味着,后续内资还有加仓的空间。

一心堂董秘:您好,感谢您对公司的关注。关于医保约谈事项,公司已于承诺时间内向国家医保局提交了相关自查及整改情况报告,并已进行现场专项汇报。在后续经营管理过程中,公司将进一步强化内控管理,严格按照医保基金相关管理政策执行,切实维护好广大人民群众利益,为人民群众提供更便捷、更安全、更专业的药品保障服务。谢谢。

谱尼测试董秘:公司将于2024年8月29日公布半年报。谢谢!

内外资买银行,就是为这个

内外资一起买银行,原因是什么?

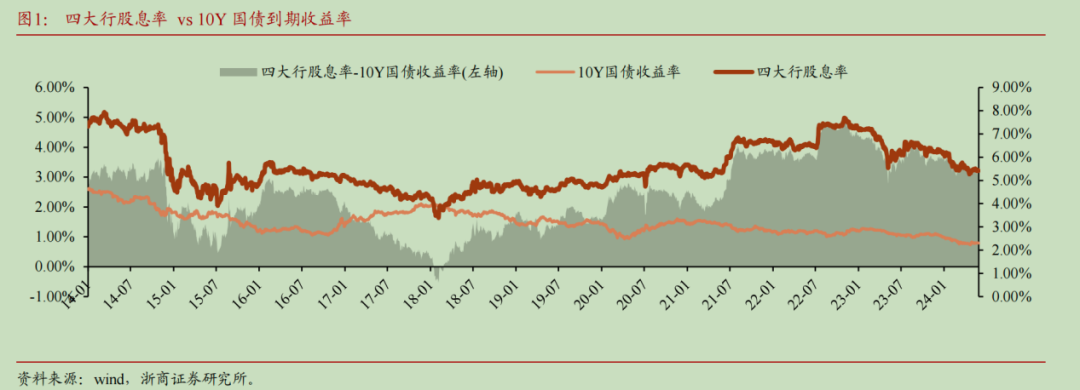

红利资产时代,股息率为王,银行就是股息率的王者。截至2024年上半年,银行板块股息率水平在5%左右,板块个股超七成股息率在5%以上。

和被疯抢的10年期国债比,四大行的股息率明显更胜一筹。两者之间的差值,从2021年开始一直在高位,即便银行板块涨了不少,优势还是很明显。

除了股息率,红利资产最重要就是得稳定。如果业绩波动大,现金流差,或者风险高,潜在变量多,就难以扛起红利大旗。

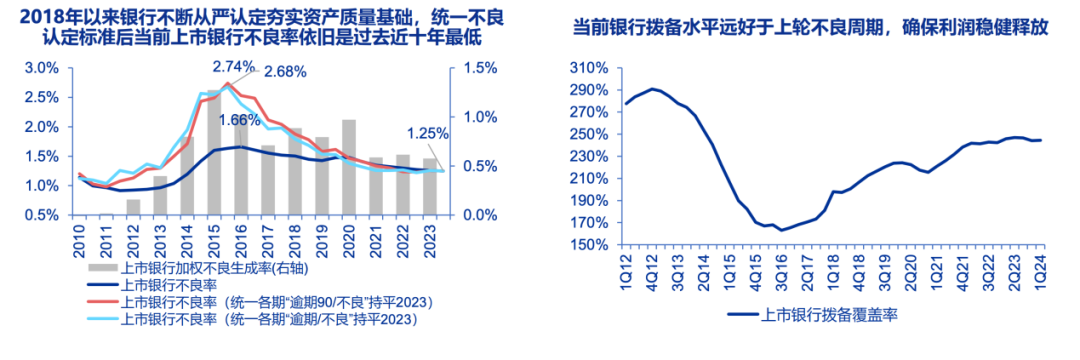

在机构眼中,中国的银行非常安全,无论是不良率还是拨备率都处于10年最佳水平,安全又可靠。那些大银行怎么可能破?

至于业绩稳定与否,这是下面的话题。

舆论眼中的银行,布满乌云

据新浪财经统计,2024年一季度,42家A股上市银行合计营收、归母净利润同比增速分别为-1.73%、-0.61%。

这个增速,不算太差,更不能说好,在目前的经济环境下,只能用稳定来形容。

但稳定背后布满乌云。7月22日,央行宣布下调LPR,1年期和5年期分别下调10个基点。

央行终于降息了。过去,央行一直不降息,除了汇率因素,不少分析认为银行应该背这口锅。据《21世纪经济报道》,2023 年末商业银行净息差已降至 1.69%,环比下降4BP,历史上首次跌破1.7%。净息差同比下降22BP,创行业息差降幅四年之最。

历史记录是用来打破的,2024年一季度,银行净息差继续走低。

5月31日,金融监管总局披露的最新数据显示,2024年一季度,商业银行净息差已降至1.54%,再创历史新低。

中国银行的商业模式,核心就是低借高贷赚利差的钱,净息差不断走低,意味着盈利能力不断被削弱。

中国经济以间接融资为主体,银行业是整个社会的心脏,造血的核心,体量接近430万亿的规模,容不得一点差池。

净息差走低,让不少人心惊胆战。

原以为银行净息差创历史新低,会产生不可设想的结果,可看了银行的相关利润表现,忽然觉得,这担忧有点多余。

6月13日,在毕马威中国发布的《2024年中国银行业调查报告》里,统计了2018年到2023年上市银行利息净收入的变化。报告期内,58家上市银行利息净收入同比下降3.0%,仍然保持在历史高位,和2021年楼市巅峰期差不了多少。

就在券商找妈、基金叫爹的时候,银行实属香饽饽。

据新浪财经统计,2024年一季度,42家A股上市银行合计营收、归母净利润同比增速分别为-1.73%、-0.61%。微微微下降,比绝大多数行业稳定太多了。

2024年6月12日,财新在一篇文章中写道,以现有息差水平、其他条件不变,1年期和5年期LPR下调25个基点,银行业的净息差会下降15个基点,ROE下降1.2%。

上述敏感性分析意味着,如果后续中国不断降息,银行业的利润确实难以为继。

这种情况会发生吗?

中国的银行几乎全是国有银行,每年利润分配最受益的都是国资背景的大股东。金融系统需要稳定,银行的利润对国家的财政也是强有力支持。

从这个角度思考,几乎不存在击穿国有银行盈利底线的可能。

问题来了,银行业的底线是什么?瑞银中国认为,中国不大可能像欧美国家一样,存款利率打到0,甚至负利率。

据瑞银的测算,极端情况下,中国银行业对公贷款平均利率或降至1.75%,按揭贷款利率至1.70%,个人经营贷和消费贷达到3%,投资收益1.3%。

而在存款端,活期利率可能会接近于0%,定期利率则可能下降至1%。存贷差基本可以维持住银行业的盈利能力。

实际上,最近有很多动作是在“帮助”银行业维持净息差。比如,2024年4月开始全面封杀“手工补息”,就是防止银行体系,为了完成揽储任务,用手工方式,给一些大户高于一般存款水平的待遇。

大户仰赖自身的资金条件存在的议价优势,在政策面前魂归故里。

7月25日,在LPR下调之后不久,五大行宣布集体下调人民币存款利率,维持息差水平。

存款搬家,搬来搬去都在银行

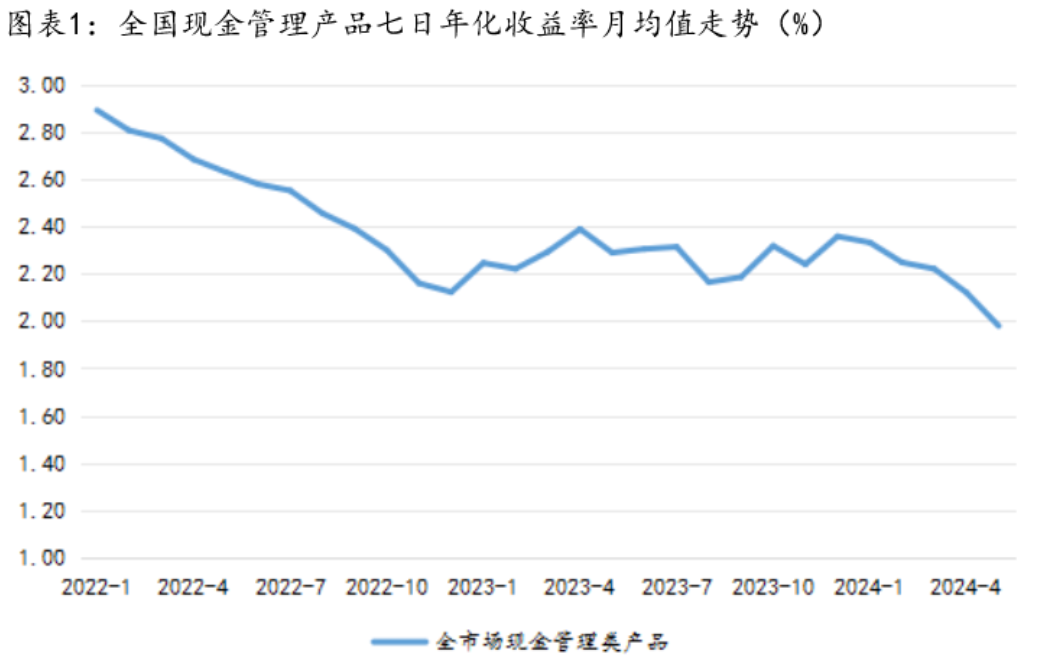

存款利率不断走低,存款搬家的情况越来越明显。

不少舆论担心,存款搬家多了,对银行体系不利。这并不成立。

当前股市不行,楼市不行,除了债券市场,哪里都不行,银行存款的竞争对手,少之又少。而债券市场,普通居民的购买几乎都要通过银行。

2024年4月29日,《证券时报》报道,为了方便居民购买债券,从5月1日起,实行央行发布的《关于银行间债券市场柜台业务有关事项的通知》。

《通知》进一步扩大了柜台债券投资品种,便利居民和其他机构投资者债券投资。其中明确,已在银行间债券市场交易流通的各类债券品种,在遵守投资者适当性要求的前提下,可通过柜台投资交易;已在银行间债券市场开立账户的投资者,可在柜台业务开办机构开立债券账户;获准进入银行间债券市场的境外投资者,可通过柜台业务开办机构和境内托管银行开立债券账户。

这个名称复杂的通知,本质上就是在拓宽银行在债券市场的影响力。

2023年,公募规模一度超过银行理财,银行要是守不住理财这块风水宝地,可想而知有多难受。

可谁知,一年不到,风云突变。

股市疲软,公募业绩越来越差,被投资者唾弃,思来想去还是银行理财靠谱。这样的思想转变,体现在思想上,更体现在行动上。

据《证券时报》7月12日报道,2024年上半年,银行理财规模逼近28万亿,距离历史新高已经不远了。《21世纪经济报道》说,上半年银行理财的大赢家正是国有大行们。

华宝证券数据显示,上半年农银理财、工银理财、建信理财、中银理财规模增长超2000亿元,其中农银理财规模增长4666.19亿元居首位。

据华宝分析,农行、工行、建行代销本行理财子公司产品数量占比约为96%、90%和80%,存款搬家大多用本行理财子公司产品进行承接。

从存款变成理财,公司和居民的钱兜兜转转一直在银行里,甚至在同一银行打转。名义上是搬家,可实际上,也就是从同一栋楼的5楼搬到4楼。

据财联社7月18日消息,为了应对火爆的理财市场,越来越多银行推出“理财夜市”服务,24小时不间断满足客户需求。

晚上撸个串,吃个夜宵,顺便投个资,理个财,地道,贴心。

还记得,6月份各大媒体一度集体报道银行理财出现提前终止潮。

根据普益标准数据统计,2024年6月,提前终止的净值型理财产品共1053款,去年同期为878款,同比增加175款,上升19.93个百分点。

提前终止理财产品的主要原因是,在利率下行的背景下,为了更好地保护投资者权益,采取提前止盈的策略。听上去合情合理,甚至还带着点人性的光辉。

但仔细一揣摩,背后真正的原因,或许是为了银行自己。“高利率”时代的理财产品无法有效兑现预期收益,提前终止是有效的解决之道。

银行理财的规模在扩大,通过提前终止等方式解决过去遗留下来的麻烦,一般投资者抢不到的债券,银行理财们可以抢到,还有什么是银行理财做不到的吗?

房贷是问题,也可能不是问题

过去20年,房贷一直是银行业的心头好,贷款周期长,利率高,抵押品充实,没有比这更好的生意了。

但从2022年开始,房贷随着楼市一路下滑。据央行数据,2022年全行业按揭贷款规模约为40.5万亿元,到2024年一季度末降为39.76万亿元。

按揭贷款越来越少是因为两头抽水,买房的人少了,还款的人多了。

2024年还贷潮每隔一段时间就会出现。6月6日,国泰君安的统计显示,2017年以后,居民提前还贷水平(早偿率)一直在20%左右,但自从2024年2月以来,居民提早偿还房贷的意愿大幅攀升,4月达到37%的历史高位。

国家统计局最新的数据显示,2024年前六个月,个人按揭贷款为7749亿,同比下降37.7%。个人按揭贷款增速下滑程度远高于销售额下滑增速。

不愿意背负债务,人们买房从多贷款变成尽可能少贷款,甚至不贷款。

为了不让人们提前还贷,银行能拖一天是一天。眼看指望不上房贷,下一个方案箭在弦上。

2024年一季度,存量房贷仍然有40万亿之巨,存量房贷和新增房贷享受的待遇截然不同,各方呼吁了很久的存量房贷降息,一直没动静。

为什么银行业对降低存量房贷利率的呼声听而不闻?

每家银行都有一本账,自己算得清。2023年7月,在上一个轮次各界呼吁降低存量房贷利率时,财新有篇报道专门做过分析。

文中提到,根据中泰证券的测算,假设50%的存量房贷利率下调,下调幅度为40的基点,对上市银行的息差影响大约是2.69个基点。

另据,中泰证券测算,2008年到2009年那一波存量房贷利率下调后,实际调整的房贷规模仅为6%。

按理说,影响并不大,但银行似乎非常忌惮。据某城商行人士表示:“大行降贷款利率或还可以承受,但很多区域的城商行本身坏账累累,如果再继续降低存量房贷利率,担心以后会出问题。”

而大行有关人员则表示,提前还贷尚能承受,存量房贷下调就不太能接受了,对银行利润的影响要大于提前还贷。

我们查了很多资料,目前没有实际的、可以量化的结论或分析,告诉大家存量房贷利率下调会带来什么灾难性后果。但银行的态度就是,扛着不调。

在硬抗的同时,银行业集体加快对制造业的贷款速度,以尽可能对冲房贷的影响。

据申万宏源的统计,2021年到2023年,上市银行制造业贷款增速年均复合达19%,远超2017年至2020年的2.7%。截至2023年末,上市银行制造业贷款占比已经超过10%,达到10.6%。

据央行口径的统计,2024年3月末,制造业中长期贷款增速为26.5%,比全行业贷款增速高出12.2个百分点。这意味着,2024年制造业贷款仍将保持旺盛。

最具指标性的制造业贷款,当属半导体产业的大基金三期。2025年5月底,工行、农行等六大行,集体出现在大基金三期的股东名录里,合计出资1140亿,占股接近三分之一。

估计,以后大基金可以称为商业银行的投资基金,他们又做存贷,又做投资。

投资银行股的投资者着实有远见。银行股在媒体或者舆论眼中的利空,几乎全有应对之策,或者有国家帮忙想办法,地位越来越高,银行在金融业的利空中潇洒而行,不沾滴雨。

在当前的金融环境中安全配资,还有哪个行业享受如此的待遇?